Wichtige Infos für unsere Kunden – Und ja, das ist wirklich wichtig!

Ursache und Grund: Warum steigen die Kfz-Versicherungskosten?

Beitrag vom 14.01.2025

Ich bin damit einverstanden, dass mir Inhalte von Youtube angezeigt werden. Damit können personenbezogene Daten an Youtube übermittelt werden. Dazu ist ggf. die Speicherung von Cookies auf deinem Gerät notwendig. Mehr Informationen findest du in den Datenschutzbestimmungen.

Ich bin damit einverstanden, dass mir Inhalte von Vimeo angezeigt werden. Damit können personenbezogene Daten an Vimeo übermittelt werden. Dazu ist ggf. die Speicherung von Cookies auf deinem Gerät notwendig. Mehr Informationen findest du in den Datenschutzbestimmungen.

Ich bin damit einverstanden, dass mir Inhalte von Dailymotion angezeigt werden. Damit können personenbezogene Daten an Dailymotion übermittelt werden. Dazu ist ggf. die Speicherung von Cookies auf deinem Gerät notwendig. Mehr Informationen findest du in den Datenschutzbestimmungen.

Ich bin damit einverstanden, dass mir Inhalte von Youtube angezeigt werden. Damit können personenbezogene Daten an Youtube übermittelt werden. Dazu ist ggf. die Speicherung von Cookies auf deinem Gerät notwendig. Mehr Informationen findest du in den Datenschutzbestimmungen.

Ich bin damit einverstanden, dass mir Inhalte von Vimeo angezeigt werden. Damit können personenbezogene Daten an Vimeo übermittelt werden. Dazu ist ggf. die Speicherung von Cookies auf deinem Gerät notwendig. Mehr Informationen findest du in den Datenschutzbestimmungen.

Ich bin damit einverstanden, dass mir Inhalte von Dailymotion angezeigt werden. Damit können personenbezogene Daten an Dailymotion übermittelt werden. Dazu ist ggf. die Speicherung von Cookies auf deinem Gerät notwendig. Mehr Informationen findest du in den Datenschutzbestimmungen.

Ich bin damit einverstanden, dass mir Inhalte von Youtube angezeigt werden. Damit können personenbezogene Daten an Youtube übermittelt werden. Dazu ist ggf. die Speicherung von Cookies auf deinem Gerät notwendig. Mehr Informationen findest du in den Datenschutzbestimmungen.

Ich bin damit einverstanden, dass mir Inhalte von Vimeo angezeigt werden. Damit können personenbezogene Daten an Vimeo übermittelt werden. Dazu ist ggf. die Speicherung von Cookies auf deinem Gerät notwendig. Mehr Informationen findest du in den Datenschutzbestimmungen.

Ich bin damit einverstanden, dass mir Inhalte von Dailymotion angezeigt werden. Damit können personenbezogene Daten an Dailymotion übermittelt werden. Dazu ist ggf. die Speicherung von Cookies auf deinem Gerät notwendig. Mehr Informationen findest du in den Datenschutzbestimmungen.

Im Oktober 2024 habe ich einen Beitrag über die stark steigenden Kfz-Versicherungskosten geschrieben. Damals erklärte ich, dass die Gründe dafür vor allem in den gestiegenen Werkstatt- und Ersatzteilkosten sowie einem erneuten Rekord-Minus von rund 2 Milliarden Euro der Kfz-Versicherer zu finden sind. Diese Faktoren führten unweigerlich zu weiteren Prämienerhöhungen.

Seitdem habe ich zahlreiche Termine und Gespräche zum Thema Kfz-Versicherungsvergleich für das Jahr 2025 geführt. Dabei zeigte sich, dass viele Kunden diese Gründe zwar zur Kenntnis nehmen, sie jedoch nicht wirklich nachvollziehen können. Das brachte mich zu einem wichtigen Punkt, den ich in diesem Beitrag ansprechen möchte: Ursache und Grund.

Grund: Die gestiegenen Reparaturkosten

Die steigenden Kosten für Reparaturen, Ersatzteile und Werkstattleistungen sind der Grund, warum die Versicherungsprämien ansteigen. Fahrzeuge werden immer komplexer, und moderne Technologien wie Assistenzsysteme, Sensoren und Kameras treiben die Reparaturkosten in die Höhe. Auch die Inflation und höhere Lohnkosten in der Automobilbranche tragen ihren Teil dazu bei.

Ursache: Die steigende Unfallhäufigkeit

Hinter den gestiegenen Kosten steht jedoch eine weitere, grundlegende Ursache: die seit 2019 wieder zunehmende Anzahl an Verkehrsunfällen. Mehr Unfälle bedeuten zwangsläufig mehr Schäden, die repariert und von den Versicherern bezahlt werden müssen. Diese steigende Schadenfrequenz belastet die Versicherungsbranche und treibt die Gesamtkosten in die Höhe.

--> siehe Link Statistisches Bundesamt Spalte "Polizeilich erfasste Unfälle mit Sachschaden"

Deswegen habe ich mich entschieden, einige Links zu Dashcam-Videos zu teilen, um zu verdeutlichen, wie entscheidend Abstand, Geschwindigkeit, Aufmerksamkeit und vor allem das Miteinander im Straßenverkehr sind.

Diese Videos zeigen reale Situationen und verdeutlichen, wie schnell gefährliche Situationen entstehen können – oft durch einfache Nachlässigkeit oder das Fehlen von gegenseitigem Respekt.

Fazit: Ein komplexes Zusammenspiel

Während die gestiegenen Reparaturkosten der unmittelbare Grund für die Erhöhung der Versicherungsprämien sind, liegt die eigentliche Ursache in der zunehmenden Unfallhäufigkeit. Beide Faktoren verstärken sich gegenseitig und stellen nicht nur die Versicherungsbranche, sondern auch die Kunden vor erhebliche Herausforderungen.

Umso wichtiger ist es, regelmäßig die eigenen Kfz-Versicherungstarife zu prüfen und gegebenenfalls anzupassen. Das Bewusstsein für Ursache und Grund kann dabei helfen, die Entwicklungen besser zu verstehen und fundierte Entscheidungen zu treffen.

Ein guter Start ins neue Jahr

Beitrag vom 01.01.2025

Zeit für Besinnung und Dankbarkeit – Frohe Weihnachten!

Beitrag vom 23.12.2024

„Die schönsten Dinge im Leben kann man nicht sehen oder berühren – man muss sie mit dem Herzen fühlen.“ – Helen Keller

In der Hektik des Alltags ist Weihnachten eine Zeit, um innezuhalten und das Wesentliche zu spüren: Zeit für Familie, Freunde und die kleinen Momente, die uns glücklich machen.

Wir danken Ihnen herzlich für Ihr Vertrauen und die Zusammenarbeit im vergangenen Jahr und wünschen Ihnen besinnliche Feiertage sowie einen guten Start ins neue Jahr!

Ihr Christian Weber

Unterschätzte Brandquellen: Weihnachtszeit ist Kerzenzeit!

Beitrag vom 07.12.2024

Advent, Advent, ein Lichtlein brennt…für viele gibt es in der Weihnachtszeit nichts Schöneres, als von flackerndem Kerzenschein umgeben, gemütlich in der warmen Wohnung zu entspannen. Bei aller Heimeligkeit wird nur leider immer wieder mal vergessen, welche Gefahr von Kerzen ausgeht – denn auch bei diesen handelt es sich um offenes Feuer! Und so ist die Zahl an Brandfällen in den letzten Jahren alarmierend angestiegen!

Damit alle wohlbehalten durch die Adventszeit kommen: Bränden vorbeugen!

- Kerzen auf einen stabilen, feuerfesten Unterlagen stellen

- Kerzen nie unbeaufsichtigt lassen.

- LED Lichter oder Kerzen verwenden, die selbst ausgehen

- Kerzen mit ausreichend Abstand zu entzündlichen Gegenständen aufstellen

- Kerzen nie niederbrennen lassen

- Vor dem Einsatz von offenen Flammen die Betriebsbereitschaft der Rauchmelder prüfen

- Löschmittel wie Feuerlöschspray, Eimer mit Wasser oder Löschdecken bereitstellen.

- Weihnachtsbaum und Adventskranz rechtzeitig entsorgen.

Heißer Herbst: Wissenswertes zur Kfz-Wechselsaison 2025

Beitrag vom 15.10.2024

Kfz-Prämien steigen: Hohe Schadenquoten in der Kfz-Versicherung

Hauptgrund sind die hohen Kosten für Versicherer, vor allem im Schadenmanagement. Inflation und Lieferengpässe haben Ersatzteile und Werkstattkosten teurer gemacht. Ersatzteile sind in den letzten Jahren durchschnittlich um 5,2% pro Jahr teurer geworden. Von 2022 bis 2023 sind die Preise dafür sogar um fast 10% gestiegen.

Auch die Stundensätze der Werkstätten sind deutlich teurer geworden. 2014 kostete ein durchschnittlicher Kfz-Haftpflichtschaden rund 2.500 Euro. Im Jahr 2023 liegt dieser bei etwa 4.000 Euro – ein Plus von 60%.

Unterschiedliche Strategien der Versicherer bei Beitragsanpassungen

Höhere Beiträge in der Kfz-Versicherung sind also unausweichlich.

Experten schätzen, dass der gesamte Markt die Prämien im Jahr 2025 flächendeckend um etwa 20 Prozent erhöhen müsste, um in der Kfz-Sparte ein ausgeglichenes Ergebnis zu erzielen. Selbst mit dieser deutlichen Erhöhung würde jedoch lediglich die schwarze Null erreicht werden. Um wieder Gewinne zu generieren, wären im darauffolgenden Jahr weitere Beitragsanpassungen erforderlich. Ob jedoch tatsächlich Versicherer so drastische Erhöhungen umsetzen, bleibt abzuwarten.

Viele Gesellschaften nehmen ihre Beitragserhöhungen weiterhin schrittweise vor, um ihre Marktanteile nicht zu gefährden. Erhöhungen im Bereich von fünf bis zehn Prozent reichen jedoch nicht aus, um die gestiegenen Kosten vollständig zu decken. Einige Unternehmen haben bereits angekündigt, ihre Prämien um 12 bis 15 Prozent anzuheben, was im hart umkämpften Kfz-Versicherungsmarkt zu einer verstärkten Wechselbereitschaft bei den Kunden führen könnte.

Die Unsicherheit bleibt jedoch hoch: Versicherer, die ihre Prämien nur schrittweise anpassen, laufen Gefahr, die künftig weiter steigenden Kosten nicht ausgleichen zu können. Unternehmen, die hingegen frühzeitig deutliche Beitragserhöhungen vornehmen, könnten zwar Kunden verlieren, langfristig aber besser dastehen.

Fazit:

- Die Kosten in der Kfz-Versicherung steigen weiter. Für 2024 erwarten Experten ein erneutes Rekord Defizit von ca. 2 Milliarden der Kfz-Versicherer, was zu weiteren Prämienerhöhungen führt.

- Beitragserhöhungen von 5 bis 10 % reichen nicht aus, um die gestiegenen Kosten zu kompensieren.

Erhöhungen bis zu 50 % werden keine Ausnahme mehr sein!

- Manche Versicherer strecken erforderliche Beitragsanpassungen auf mehrere Jahre, um keine Marktanteile zu verlieren; andere erhöhen deutlicher. Daher lohnt sich ein Vergleich auf jeden Fall.

- Vorsicht bei Rabatten und Sonderaktionen von kleineren Versicherern, die (noch) nicht querfinanzieren können und Kosten an anderer Stelle drücken müssen.

Das Sonderkündigungsrecht in der Kfz-Versicherung greift unter bestimmten Bedingungen:

- Beitragserhöhung ohne Leistungsanpassung: Wenn die Versicherung die Beiträge erhöht, ohne die Leistungen zu verbessern, haben Versicherte ein Sonderkündigungsrecht.

- Nach einem Schadensfall: Nach der Regulierung eines Schadens kann der Versicherungsnehmer ebenfalls von diesem Sonderrecht Gebrauch machen.

- Fahrzeugwechsel: Auch beim Wechsel des versicherten Fahrzeugs kann die bestehende Versicherung vorzeitig gekündigt werden.

Wichtig: Die Kündigungsfrist für das Sonderkündigungsrecht beträgt vier Wochen und beginnt mit der Mitteilung der Beitragserhöhung durch den Versicherer.

Winterreifenpflicht – Was Sie beachten sollten

Beitrag vom 03.10.2024

Ab sofort gelten strengere Regeln für Reifen, die bei winterlichen Straßenverhältnissen vorgeschrieben sind: Zulässig sind nur noch Modelle, die das "Alpine"-Symbol tragen.

- Wintertaugliche Reifen müssen das Alpine-Symbol aufweisen.

- Reifen, die vor 2017 ohne Alpine-Symbol hergestellt wurden, sind nicht mehr erlaubt.

- Falsche Bereifung bei winterlichen Verhältnissen kann Geldbußen und Punkte kosten.

Eine Faustregel besagt: Fahren Sie am besten von Oktober bis Ostern mit Winterreifen (von O-bis-O-Regel).

Das Gesetz zur Winterreifenpflicht schreibt vor, dass bei Glatteis, Schneeglätte, Schneematsch, Eis- oder Reifglätte nur Reifen mit folgenden Eigenschaften gefahren werden dürfen:

- Winterreifen mit M+S-Kennzeichnung

- Allwetterreifen mit M+S-Kennzeichnung

- Ganzjahresreifen mit M+S-Kennzeichnung

Achtung:

Als Winterreifen gelten gemäß § 36 StVZO Reifen, die mit dem sogenannten Alpine-Symbol (Bergpiktogramm mit Schneeflocke) nach der UN-Regelung Nr. 117 gekennzeichnet sind.

Damit werden verbindliche Mindestanforderungen an die Leistungsfähigkeit von Winterreifen bei schneebedeckten Straßen festgelegt. Das „Alpine“-Symbol ist zum Qualitätssiegel für Winterreifen geworden. Quelle: BMVI

Was bedeutet die Winterreifenpflicht für meine Kfz-Versicherung?

Sofern Sie Reifen fahren, die mit dem Schneeflocken-Symbol gekennzeichnet sind, gibt es keine Probleme. Fehlt dieses Symbol, sind Ihre Reifen nicht als Winterreifen tauglich. In Gebieten, in denen Winterreifen ausdrücklich vorgeschrieben sind (z. B. im Harz, Torfhaus), kann das Befahren dieser Strecken zu einer erhöhten Gefahr führen, die möglicherweise bis zum Verlust des Versicherungsschutzes führt.

Unabhängig von Winter- oder Sommerbetrieb ist, wie bei allen Reifen, die Mindestprofiltiefe von 1,6 mm zu beachten.

Wichtige Neuerung: Bald kommt die Wirtschafts-Identifikationsnummer!

Beitrag vom 17.09.2024

Besonders Freiberufler und Unternehmer sollten sich damit auseinandersetzen.

Ob juristische Person, natürliche Person oder Personenvereinigung – damit jeder im Besteuerungsverfahren der Finanzämter korrekt besteuert wird, muss er eindeutig zu identifizieren sein.

Für diese Zwecke verwendete das Finanzamt bisher die Steuernummer – diese reicht jedoch nun nicht mehr zur Identifizierung aus. Aus diesem Grund kommt nun bald die Wirtschaftsidentifikationsnummer (W-IdNr.).

Wann geht es los?

Ab dem 1. November wird die Wirtschaftsidentifikationsnummer automatisch zugeteilt. Bei der Zuteilung hat das Finanzamt eine festgelegte Reihenfolge:

In der ersten Stufe erhalten diejenigen die W-IdNr., welchen bis zum 30. September 2024 eine USt-IdNr. zugeteilt wurde.

Die zweite Stufe der Vergabe bilden die wirtschaftlichen Tätigkeiten ohne USt-IdNr. beziehungsweise weitere Tätigkeiten unter der Bedingung, dass diese selbst oder deren Bevollmächtigte beziehungsweise Vertreter ein Benutzerkonto auf der sicheren Kommunikationsplattform der Finanzverwaltung angelegt haben.

In der dritten Stufe erhalten schließlich alle übrigen wirtschaftlich Tätigen die W-IdNr. Voraussetzung ist, dass die dafür notwendigen technischen, rechtlichen sowie organisatorischen Voraussetzungen geschaffen wurden.

Welche Ziele sind mit der Wirtschaftsidentifikationsnummer verbunden?

Übergeordnetes Ziel: die Kommunikation soll vereinfacht werden, und zwar zwischen den wirtschaftlich Tätigen und den Finanzbehörden, den wirtschaftlich Tätigen und anderen Behörden sowie den Behörden untereinander.

Die W-IdNr. soll als bundeseinheitliche Wirtschaftsnummer für das Unternehmensbasisdatenregister dienen.

Jede wirtschaftlich tätige natürliche Person, juristische Person und Personenvereinigung soll durch die Verwendung der Nummer eindeutig für das Besteuerungsverfahren identifiziert werden können. Gut zu wissen: Auch Dritte, welche Daten eines wirtschaftlich Tätigen an die Finanzbehörden übermitteln – zum Beispiel Steuerberater – müssen die W-IdNr. angeben.

Welche Nummern sind dann zukünftig relevant?

Bitte beachten: Trotz Einführung der Wirtschaftsidentifikationsnummer behalten andere, bereits vergebene ID-Nummern weiterhin ihre Gültigkeit und entfallen nicht! In Zukunft werden natürliche Personen dann also bis zu vier Nummern haben:

- Die W-IdNr. für wirtschaftlich Tätige

- die Steuer-IdNr. für alle natürlichen Personen

- die Steuernummer beim Finanzamt und

- die USt-IdNr. für umsatzsteuerliche Zwecke.

Blitz + Donner = Überspannungsschäden?

Beitrag vom 12.07.2024

Was ist ein Überspannungsschaden?

Ein Überspannungsschaden tritt auf, wenn für kurze Zeit eine deutlich höhere Spannung als die Nennspannung im Stromnetz anliegt. Dies kann beispielsweise durch Blitzeinschläge in das Stromnetz oder durch Überlastung des Stromnetzes verursacht werden. Die resultierende Überspannung kann elektrische Geräte, die zu diesem Zeitpunkt an das Stromnetz angeschlossen sind, beschädigen oder zerstören. Besonders betroffen sind hierbei private Haushalte sowie gewerbliche Betriebe, die auf eine zuverlässige Funktion ihrer elektrischen Geräte angewiesen sind. Ein solcher Schaden kann zu erheblichen Betriebsunterbrechungen und finanziellen Verlusten führen.

Oft sind lediglich direkte Überspannungsschäden im Zusammenhang mit einem Blitzschlag versichert, was bedeutet, dass die Versicherung nur dann greift, wenn der Schaden unmittelbar durch einen Blitzschlag verursacht wurde.

Beispiele für Überspannungsschäden

Zerstörte Elektronik: Geräte wie Computer, Fernseher, Router, und andere elektronische Geräte können durch eine Überspannung beschädigt werden. Dies kann zu einem kompletten Ausfall der Geräte führen oder zu schweren Schäden an den internen Komponenten.

Beschädigte Elektrik und Elektronik: Elektrische Leitungen, Schalter, Steckdosen und andere elektrische Infrastruktur können durch eine Überspannung beschädigt werden. Dies kann zu Ausfällen führen oder die Sicherheit der Elektrik beeinträchtigen.

Ausfälle von Haushaltsgeräten: Kühlschränke, Waschmaschinen, Geschirrspüler und andere große Haushaltsgeräte können durch Überspannung beschädigt werden.

Schäden an Beleuchtungsanlagen: Überspannungen können Glühbirnen, Leuchtstofflampen und andere Beleuchtungsanlagen beschädigen oder zerstören.

Schäden an Sicherheitssystemen: Alarmanlagen, CCTV-Systeme und andere Sicherheitssysteme können durch Überspannung beeinträchtigt werden, was zu Fehlfunktionen oder einem Ausfall der Sicherheitseinrichtungen führt.

Schäden an Kommunikationsgeräten: Telefone, Faxgeräte, Routern und andere Kommunikationsgeräte.

Achtung:

Kommt es zu einem Schaden durch Überspannung, ist in erster Linie die private Hausratversicherung / gewerbliche Inhaltsversicherung zuständig. Diese leistet bei Schäden durch Blitz (wenn mitversichert), die den eigenen Hausrat oder gewerblich genutzte Geräte beschädigen.

Verursacht ein Blitzschlag Schäden direkt am Gebäude, greift nicht die Hausratversicherung, sondern die Wohngebäudeversicherung (alles, was fest mit dem Haus verbaut ist).

Wichtig:

Damit Ihre Versicherung die Kosten im Schadensfall übernimmt, müssen Sie nachweisen können, dass der Schaden auch wirklich auf einen Blitzeinschlag zurückzuführen ist.

Schadensmeldung bei einer Versicherung:

1. Telefonische- oder Online-Schadensmeldung beim Versicherer

2. Informationen und Angaben zum Schaden (wer, wie, was, wann und wo)

3. Bestätigung der Schadensmeldung und die Schadensnummer für die weitere Bearbeitung

4. Fragebogen ausfüllen, relevante Dokumente wie Fotos oder Kostenvoranschläge einreichen

5. Die Zusammenarbeit im Prozess der Schadensregulierung zwischen dem Kunden und dem Versicherungsunternehmen, Gutachtern und Reparaturdiensten ist entscheidend für einen reibungslosen Ablauf und eine faire Abwicklung.

Überspannungsschäden nachweisen:

- Notieren Sie sich Datum und Uhrzeit des Schadens und des Gewitters, bzw. Bericht des Wetterdienstes: Dokumentation über Blitzeinschläge in der Region und zum Zeitpunkt des Schadens.

- Nutzen Sie Zeugenaussagen (beispielsweise Nachbarn, die den Blitzeinschlag gesehen haben), Zeitungsartikel oder digitale Blitzinformationsdienste (z.B. BLIBIS - das Blitzbewertungs-und Informationssystem).

- Schadenfotos: Machen Sie aussagekräftige Schadenfotos, die die Situation verdeutlichen.

- Liste anfertigen: Fertigen Sie eine Liste der defekten Sachen an. Wenn noch vorhanden auch mit Kaufbeleg.

- Defekte oder beschädigte Geräte nicht entsorgen - bewahren Sie diese auf, damit Sachverständige den Schaden kontrollieren und aufnehmen können.

Erste Hilfe bei Unwetter - Vorgehen bei Überschwemmung

Beitrag vom 03.06.2024

Aufgrund der aktuellen Wetterlage in Teilen Deutschlands -

Welche Informationen sind im Schadensfall notwendig?

Ist ein versichertes Schadenereignis eingetreten, melden Sie dies bitte angesichts der aktuellen Umstände nach Möglichkeit inklusive aller benötigten Unterlagen und Antworten:

• Verbindliche Nennung des Schadentages und Schilderung des Schadenhergangs

• Aussagekräftige Fotos aller Schäden an den Gebäudeteilen in Detail- und Gesamtansicht

• Die Versicherungsnehmer veranlassen bitte Schadenminderungsmaßnahmen, wie beispielsweise notwendige Trocknungen

• Sämtliche Unterlagen reichen Sie nach Möglichkeit bitte gebündelt ein

Wichtig: Bewahren Sie beschädigte Teile bis zur endgültigen Regulierung auf.

Corona Flaute vorbei: Wohnungseinbrüche auf Niveau von 2019

Beitrag vom 02.05.2024

Infolge der eingeschränkten Bewegungsfreiheit während der Coronapandemie war die Zahl der (versicherten) Wohnungseinbrüche in Deutschland stark gesunken, von etwa 95.000 im Jahr 2019 auf 70.000 zwei Jahre später.

Die Trendwende vollzog sich 2022, nun ist die Normalität zurück: 2023 erfassten die Versicherer erneut rund 95.000 Fälle. Immerhin ist das weit von den Spitzenwerten der 2010er-Jahre entfernt; so wurden von 2012 bis 2016 jährlich zwischen 160.000 und 180.000 Wohnungseinbrüche verzeichnet.

Die durchschnittliche Schadenssumme indes erreichte 2023 mit ca. 3.500 Euro einen neuen Höchstwert. Dadurch zahlten die Versicherer rund 40 Millionen Euro mehr aus als 2019, insgesamt 340 Millionen Euro. Um den unseligen Aufwärtstrend aufzuhalten, empfehlen sie Hausbesitzern, in Schutzmaßnahmen zu investieren.

Vor allem einbruchhemmende Fenster und Türen würden die Sicherheit wesentlich erhöhen, weshalb die Versicherungswirtschaft auch für dahin gehend verschärfte bautechnische Mindestanforderungen plädiert. Schon heute lassen die Täter bei knapp jedem zweiten Einbruchversuch irgendwann ab, weil sie nicht schnell genug ins Haus gelangen.

Cannabis am Steuer: Das gilt in der Kfz-Versicherung

Was gilt in der Kfz-Versicherung?

Neben Geldbußen und Führerscheinentzug hat missbräuchlicher Drogenkonsum auch klare Auswirkungen auf den Versicherungsschutz durch die Kfz-Versicherung. Denn ist der Versicherungsnehmer aufgrund des Genusses berauschender Mittel nicht in der Lage, das Fahrzeug sicher zu führen, besteht kein oder nur eingeschränkter Versicherungsschutz.

Diese Regelung bezieht sich gleichermaßen auf die Kfz-Haftpflicht-, die Kaskoversicherung, den Schutzbrief sowie den Fahrerschutz. Wir empfehlen: Autofahrer sollten auf den Konsum von Cannabis vollständig verzichten. Denn die Überschreitung des derzeit niedrigem Toleranzwertes ist auch noch viele Tage nach dem letzten Konsum möglich – und Fahrsicherheit sowie Versicherungsschutz damit gefährdet.

@ VHV https://www.vhv-partner.de/magazin/2024/04/kfz-cannabis

Frohe Ostern und einen frischen Start in den Frühling!

Beitrag vom 30.03.2024

Zu Ostern sende ich Ihnen fröhliche Grüße und wünsche Ihnen eine Zeit voller Freude, Liebe und wärmender Sonnenstrahlen. 🌞 Ich hoffe, die Ostertage sind für Sie und Ihre Liebsten von Glück erfüllt. Genießen Sie die gemeinsamen Momente, das Bunte-Eier-Suchen und herzliche Begegnungen.

Versicherer nehmen Balkonkraftwerke in Musterbedingungen auf

Beitrag vom 03.03.2024

Rund 270.000 Mini-Photovoltaikanlagen, sogenannte Steckersolargeräte, haben die Deutschen 2023 auf und an ihren privaten Balkonen in Betrieb genommen. Die Versicherer haben auf den Boom reagiert und kürzlich erweiterte Musterbedingungen für Hausratversicherungen vorgestellt. Wer künftig eine daran orientierte Police abschließt, kann also nach Blitzeinschlägen, Überspannungs- und Hagelschäden oder Einbruchdiebstahl auf den Schutz vertrauen.

Alle anderen sollten ihren Versicherungsumfang prüfen (lassen) und die Anlage gegebenenfalls dem Versicherer melden. Bei Immobilienbesitzern greift je nach Installationsort die Wohngebäude- oder die Hausratversicherung.

Nicht zu vergessen ist auch das Haftpflichtrisiko, etwa für den Fall, dass die Anlage vom Balkon herabstürzt oder einen folgenreichen Kurzschluss verursacht. Für größere Photovoltaikanlagen gibt es eigenständige, speziell auf den Bedarf zugeschnittene Versicherungspolicen.

Weiter Dauerregen angekündigt und kein Ende des Hochwassers in Sicht.

Beitrag vom 03.01.2024

In den Hochwassergebieten herrscht weiter Sorge vor steigenden Pegelständen.

Ein Ende der Überschwemmungen ist in den Hochwassergebieten in Deutschland nicht in Sicht - das Wasser könnte in einigen Gebieten sogar noch weiter steigen.

Hier der Link zum Länderübergreifenden Hochwasser Portal:

Auf ein neues Jahr 2024!

Für das Jahr 2024 stehen uns 365 neue, unverbrauchten Tage zur Verfügung.

Gemeinsam können wir also

- liegengebliebenen Aufgaben aufarbeiten

- aktuelle Themen angehen und

- neue Projekte planen.

Auf eine fortgesetzte und erfolgreiche Zusammenarbeit!

Heißer Herbst: Kfz-Versicherung werden teurer

Beitrag vom 01.11.2023

In diesem Herbst wird der Kfz-Wechselwahnsinn womöglich noch eine Stufe heißer als in den vergangenen Jahren. Denn Fahrzeughalter werden für das Versicherungsjahr 2024 mit teilweise massiven Erhöhungen ihrer Versicherungsprämie konfrontiert.

Cyberschäden bei Unternehmen

Beitrag vom 01.10.2023

Tag für Tag wird das Internet von einer Vielzahl neuer Viren, Trojaner und weiterer Schadprogramme geflutet. Besonders im Fokus stehen Unternehmen...

Höhere Kfz-Versicherungsbeiträge durch Guss-Fahrgestelle?

Beitrag vom 01.09.2023

Der Trend im Autobau geht hin zu größeren, im Druckgießverfahren hergestellten Bauteilen, denn das senkt die Produktionskosten. Aber: Für die Kfz-Versicherten hingegen hat Gigacasting durchaus Bedrohungspotenzial.

Kunden News August 2023

„Gewaltige“ Preis- und Leistungsunterschiede in der Wohngebäudeversicherung

Eine Wohngebäudeversicherung schützt Immobilienbesitzer vor finanziellen Verlusten infolge von Schäden durch Feuer, Blitze, Leitungswasser, Sturm oder Hagel (nicht jedoch Starkregen/Überschwemmung, Erdbeben und Schneedruck, dafür muss ein Elementarschutz abgeschlossen werden). Das auf Versicherungen spezialisierte Analysehaus softfair hat kürzlich in einem aktuellen Leistungsrating 126 Wohngebäudetarife mit mehr als 260 Varianten unter die Lupe genommen.

Im Ergebnis können die meisten Tarife überzeugen: 35 erhalten die Höchstbewertung von fünf Eulenaugen („hervorragend“), 43 werden mit vier Eulenaugen als „sehr gut“ eingestuft. Lediglich sechs Tarife erhalten nur ein Eulenauge („ausreichend“). Melanie Freund-Reupert, die bei softfair den Sachversicherungsbereich leitet, warnt jedoch: „Sowohl die Preis- als auch die Leistungsunterschiede in der Wohngebäudeversicherung sind gewaltig. Die Tarife differenzieren sich hierbei immer mehr über Tarifbausteine, und damit wird die Beratung immer komplexer.“

Kunden News Juli 2023

Kampf den undichten Wasserrohren!

Viele Wohngebäudeversicherer schreiben angesichts steigender Schadenssummen und Bauleistungs- und -materialpreise rote Zahlen. Im medialen Schatten von Extremwetterereignissen sorgen vor allem undichte Rohre für immense Schäden – 3,8 Milliarden Euro waren es 2021. Alle 30 Sekunden kommt es hierzulande statistisch zu einem Leitungswasserschaden.

Wegen des enormen Wettbewerbs in der Sparte sehen die Versicherer indes kaum Spielraum für Prämienerhöhungen. Abhilfe versprechen sich mehr und mehr Gesellschaften von sensorischen Präventionssystemen, die Lecks ebenso wie feuchte Bereiche frühzeitig erkennen und melden sollen. Eine Auswertung eines kanadischen Immobilienunternehmens ergab im letzten Jahr, dass sich das Schadensaufkommen nach dem Einbau solcher Systeme um ein Viertel verringert hat.

Lassen Versicherte sie nun auch hierzulande einbauen, erhalten sie im Gegenzug einen Rabatt – und senken abseits des Kostenrisikos die Wahrscheinlichkeit, ihre Nerven einem größeren Wasserschaden auszusetzen.

Radfahrer leben gefährlich

Die Deutsche Gesetzliche Unfallversicherung (DGUV) vermeldet eine besorgniserregende Entwicklung: Binnen zehn Jahren ist die Zahl meldepflichtiger Wegeunfälle mit dem Fahrrad von circa 22.500 auf 37.000 (2022) gestiegen. Der wachsende Absatz von E-Bikes und Pedelecs macht sich auch in der Unfallstatistik bemerkbar: Zwischen 2019 und 2022 hat sich die Zahl der Wegeunfälle mit diesen Gefährten gut vervierfacht, von 407 auf 1.650.

„Wir brauchen ein besseres Miteinander auf unseren Straßen“, kommentiert DGUV-Hauptgeschäftsführer Dr. Stefan Hussy und sieht Nachbesserungsbedarf bei der Anpassung an das veränderte Mobilitätsverhalten. „Konkret heißt das, die Vision Zero ernst zu nehmen und die Infrastruktur konsequent am Schutz der ungeschützten Verkehrsteilnehmerinnen und -teilnehmer auszurichten.“

Der gesetzliche Unfallschutz deckt nur direkte Fahrten zur Arbeitsstelle und zurück sowie Fahrten im Rahmen der Berufsausübung ab – im privaten Bereich sind Radfahrer ebenso wie Fußgänger und alle anderen daher mit einer privaten Unfallversicherung gut beraten.

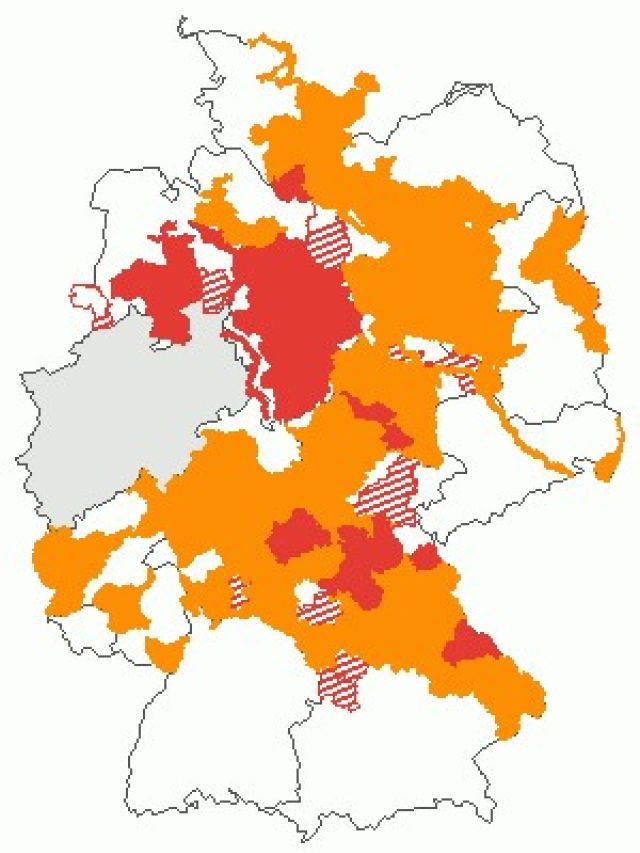

NRW und Bayern am stärksten von Naturgefahren betroffen

Nachdem Naturgefahren 2021 durch die Ahrtal-Flutkatastrophe für ein Rekord-Schadensaufkommen von über 13 Milliarden Euro bei den deutschen Versicherern gesorgt hatten, bewegte sich das Schadensvolumen 2022 mit vier Milliarden Euro wieder im Normalbereich. 3,1 Milliarden davon entfielen auf die Sachversicherung (wie Wohngebäude- und Hausratversicherung), die restlichen 900 Millionen auf die Kfz-Sparte. Kostspielig waren vor allem die Orkane Ylenia, Zeynep und Antonia, die im Februar Schäden von 1,375 Milliarden Euro verursachten. Unter den Bundesländern hatten NRW mit 790 Millionen und Bayern mit 700 Millionen die höchsten Schadenssummen zu beklagen.

Diese bilden allerdings nur einen Teil der tatsächlichen Schäden ab, da nur rund die Hälfte der Hausbesitzer in Deutschland gegen Elementargefahren wie Starkregen, Hochwasser und Erdbeben versichert sind. Weiterhin schwelt deshalb die politische Diskussion über eine Versicherungspflicht. Der Versichererverband betont jedoch, dass es mit einer Pflichtversicherung nicht getan sei – die Prävention müsse wesentlich ausgebaut werden. Dazu gehören unter anderem Bauverbote in hochwassergefährdeten Gebieten.

Kunden News Juni 2023

Sind Wärmepumpen über die Gebäudeversicherung abgedeckt?

Eine halbe Million Wärmepumpen möchte die Bundesregierung ab 2024 jährlich in Deutschland installiert wissen. Zu den Widrigkeiten gehört eine eklatante Knappheit an Geräten und geschulten Installateuren. Schon wird wiederholt von Wärmepumpen-Diebstahl berichtet, was angesichts von Preisen bis zu 60.000 Euro und der oft ungeschützten Lage vor dem Haus kaum verwundert. In solchen Fällen, aber auch bei Beschädigung zum Beispiel durch einen Sturm, stellt sich die Frage, inwieweit die Gebäudeversicherung greift.

Eine pauschale Antwort gibt es darauf nicht. Denn zum einen schließen einige Versicherer Wärmepumpen komplett aus, da sie nicht zum Gebäude gehören, während andere sie bei einer direkten Verbindung mit dem Gebäude mit abdecken. Zum anderen variiert das Spektrum der eingeschlossenen Gefahren. Wohngebäudeversicherungen erstrecken sich meist nicht auf Diebstahl und Vandalismus, sondern springen bei Schäden durch Feuer, Leitungswasser oder Naturgefahren ein.

Wer auf Nummer sicher gehen will, sollte den Deckungsumfang der eigenen Gebäudepolice checken und im Zweifel eine Elektronikversicherung für die Wärmepumpe abschließen. Für oft weniger als zehn Euro pro Monat deckt sie nicht nur Diebstahl und Vandalismus ab, sondern auch beispielsweise Fehlbedienung oder Überspannung.

Kunden News Mai 2023

Erneuter Negativrekord bei Fahrraddiebstählen

Von 110 Millionen (2021) auf 140 Millionen Euro stieg 2022 die Summe, die von deutschen Versicherern innerhalb eines Jahres für entwendete Fahrräder gezahlt wurde – ein zuvor unerreichter Wert. Dabei blieb die Zahl der Diebstähle mit 140.000 um rund 10.000 unter der des bisherigen Rekordjahres 2019. Die versicherten Zweiräder sind allerdings deutlich teurer geworden, oder die Diebe greifen gezielter nach den hochwertigen Modellen. Die durchschnittliche Schadenssumme, 2019 noch 720 Euro, schwoll jedenfalls auf 970 Euro an und überkompensierte damit die geringeren Deliktzahlen.

Die Versicherer raten dazu, kostspielige Räder auch dann mit einem Schloss zu sichern, wenn sie im Keller stehen. Zudem kann sich der Abschluss einer Fahrradversicherung bzw. -klausel auszahlen, denn die Hausratversicherung bietet je nach Tarif nur begrenzten Schutz. So ist die Deckung für Fahrraddiebstahl beispielsweise häufig auf einen bestimmten Prozentsatz der Versicherungssumme beschränkt, was für teure E-Bikes oder Mountainbikes oft nicht ausreicht. Zudem gilt in vielen Verträgen eine Nachtzeitklausel, die den Schutz zwischen 22 und 6 Uhr auf die heimischen Räumlichkeiten begrenzt.

Vorsicht vor gefälschten ChatGPT-Anlagetipps!

Mit ChatGPT wurde kürzlich öffentlichkeitswirksam ein neues Kapitel der künstlichen Intelligenz (KI) aufgeschlagen. Die Anwendung zeigt erstaunlich menschenähnliche Fähigkeiten und wird nach verbreiteter Erwartung zahlreiche Jobs überflüssig machen. Für viele Nutzer liegt es deshalb nahe, ChatGPT auch nach Strategien und Anlagetipps für Vermögensaufbau und Altersvorsorge zu fragen.

Dies machen sich jedoch Betrüger zunutze, indem sie gefälschte ChatGPT-Seiten aufsetzen und dort die Nutzer zu Investitionen in zweifelhafte, oft kriminelle Assets überreden. Die authentische ChatGPT-Anwendung gibt keine konkreten Anlageempfehlungen, sondern lediglich einen allgemeinen Überblick, garniert mit dem klugen Hinweis: „Es ist jedoch sehr wichtig, dass Sie sich vor der Entscheidung für eine bestimmte Anlageform ausführlich über die Risiken und Chancen informieren. Dazu sollten Sie sich an einen Finanzberater wenden, der Ihnen bei der Auswahl der geeigneten Anlageform und der richtigen Strategie helfen kann.“

Deutsche Versicherer auch in Krisenzeiten „sehr stabil“

Wie der Gesamtverband der Deutschen Versicherungswirtschaft (GDV) mitteilt, stehen die Gesellschaften finanziell – ungeachtet der zuletzt volatilen Entwicklungen an den Finanzmärkten und der Inflation – hervorragend da. Die Solvenzquoten bewegten sich Ende 2022 durchschnittlich zwischen 510 und 530 Prozent, ein Jahr zuvor waren es circa 450 Prozent. Rechnet man Übergangsmaßnahmen heraus, liegt die Quote zwischen 270 und 290 Prozent (2019: 262 Prozent) und damit weit über den vorgeschriebenen 100 Prozent. Für die gute Entwicklung sind maßgeblich die gestiegenen Zinsen verantwortlich; Versicherer müssen aus Sicherheitsgründen einen großen Teil der Kundengelder in festverzinsliche Anlagen investieren.

„Die Kundinnen und Kunden können sich darauf verlassen, dass Versicherer auch unter widrigen Bedingungen ihre Verpflichtungen erfüllen können“, unterstreicht GDV-Hauptgeschäftsführer Jörg Asmussen. „Die deutschen Versicherer sind sehr stabil.“ Die Solvenzquote drückt das Verhältnis zwischen Eigenmitteln und absehbaren Verpflichtungen, den sogenannten Solvenzkapitalanforderungen, aus.